ACマスターカードは、株式会社アコムが提供する消費者金融のクレジットカードであり、最大のメリットは即日発行なカードローン機能付きのクレジットカードであるという点です。

他社クレジットカードのキャッシング枠は付帯するサービスですが、ACマスターカードはカードローンにショッピング枠がついているイメージで考えると良いでしょう。

本記事では、ACマスターカードの基本情報から最短で発行する手順などを詳しく解説していますので是非お読みください。

- ACマスターカードは最短1時間で発行可能

- 即日発行を受けたい場合は来店が必要となる

- 利用できる年齢は20歳以上69歳以下の人

- 主婦や学生の人でもパートやアルバイトをしていれば利用できる

- カードローンとしても利用できるため現金の借入もできる

ACマスターカードは即日発行!申し込みから最短1時間で発行可能

ACマスターカードを利用するメリットは、申し込みしてから最短1時間でクレジットカードを発行してくれることにあります。

即日発行をするには、契約に必要な情報や書類が必要であり、以下の流れで手続きを進めます。

- インターネットからの申込

- 必要書類の提出

- 審査結果のメールまたは電話

- 契約内容の確認

- 自動契約機でカードと契約書の受け取り

手続きは申し込みから契約までをWebで済ませ、クレジットカードの受け取りを無人契約機でおこないましょう。

申し込みはスマホかPCを利用してインターネットからの申し込みが早くておすすめ

申し込みは以下3つの方法があり、ACマスターカードの発行申請はスマホやパソコンからアコムのサイトからおこないます。

- スマホかPCでインターネット申込

- コールセンターへ電話して申し込み

- 直接無人契約機へ来店し申し込み

申し込みの際、申告を求められる情報は以下となります。

- お客様情報

- ご自宅情報

- お勤め先情報

- 他社お借入れ状況(キャッシングやカードローンのみ)

- 希望限度額/カードの利用上限額(1~800万円で後から変更可)

- 審査通知・お申し込み内容確認の連絡先(携帯・自宅・勤務先のいずれか)

- 暗証番号(数字のみ4桁)

この中で入力内容が難しいのは、お勤め先情報です。

お勤め先情報は、会社名や事業内容の他にも社員数(およその人数で可)や保険証の種類など、すぐに思い出しづらい情報があります。

ACマスターカードの審査には正確な情報が求められるため、勤務先の情報は事前に確認し間違いのないように入力しましょう。

お客様情報で入力する電話番号やメールアドレスは審査から契約まで利用するので、確認が取りやすいものを伝えておきます。

もし申込情報に不備がある場合は、登録した電話番号もしくはメールアドレスに連絡が入ります。

必要情報を入力して申し込みをすると、最短30分で仮審査が終わります。

申し込みから仮審査の結果が届くまで

今回、申し込みから仮審査の結果が届くまで、わずか2分でした。

電話通知もしくはメール通知後の折り返し電話(通話料金無料)をすると、カードの種類確認と申し込み者の本人確認がおこなわれます。

カードの種類については、申し込み段階ではACマスターカードの申請ではなく、アコムに申し込みをしている状態です。

本審査に入る前にかかってくる電話で、ACマスターカードの申し込みであると伝えない場合、自動でアコムのカードローンで契約となります。

審査結果を聞いたあとはすぐに書類のアップロードをおこなうこと

本審査に進むと、本人確認のために必要な書類と提出方法の説明を受けます。

- スマホアプリ

- Webアップロード

- FAX

- 郵送

契約を店舗でおこなう場合は、本人確認書類のアップロードは不要です。

運転免許証など本人確認書類を無人契約機に出向けば、機器でスキャンして提出します。

本人確認のために送付する必要書類は、以下のものになります。

- 運転免許証(表・裏)

- 保険証(表・裏)

- パスポート(写真・住所記録部分)

- マイナンバーカード(表のみ)

- ※2点の提出が必要な際、上記の書類が1つしかない場合に使える補足書類(発行日から6ヶ月以内)

- 住民票の写し

- 公共料金の領収書(電気・ガス・水道等)

本人確認書類をスマホアプリから提出する場合は、上記の本人確認書類を1点の提出だけで済みます。

ただし、アコムの公式サイトや自動契約機で本人確認書類を提出する場合、本人確認書類が2点必要になります。

希望限度額を50万円以上に設定した人や他社の借入額と合わせ、希望限度額の合計が100万円以上になる人は本人確認書類とは別に、収入証明書を提出する必要があります。

通常クレジットカードのショッピング枠のみ契約する場合、収入証明書の提出を求められることはほとんどありませんが、ACマスターカードの場合は別です。

ACマスターカードはキャッシング枠が必ず付帯されるため、カードローンの契約もおこなわれます。

貸金業法では以下のように定められていますので、上記の条件に該当する人は必ず提出が求められます。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法(昭和五十八年法律第三十二号)

~中略~

一 次に掲げる金額を合算した額(次号イにおいて当該貸金業者合算額という。)が五十万円を超える場合

~中略~

二 次に掲げる金額を合算した額(次条第二項において個人顧客合算額という。)が百万円を超える場合(前号に掲げる場合を除く。)

収入証明書にあたる以下のものであり、全て最新もしくは直近に発行されたものです。

- 源泉徴収票

- 課税証明書

- 確定申告書

- 給与明細書と賞与明細書

収入証明書を出すのが面倒な人は、申し込み時の希望金額を10万円程度にしておきましょう。

必要書類や収入証明書の提出した後は、契約の手続きが案内されます。

契約内容の確認通知後に手続きすると契約が完了する

必要書類の提出が確認されると、メールアドレスに契約内容を確認に関するメールが届き、契約手続きを進めていきます。

メールアドれレス記載されたリンクから専用サイトに飛ぶと、契約内容の最終確認が表示される内容に同意すると契約が完了します。

ACマスターカードを郵送してもらう場合は、契約は完了してから1週間程度で自宅に届きます。

すぐにカードが欲しい人は、最寄りのアコムの自動契約機に出向いて発行しましょう。

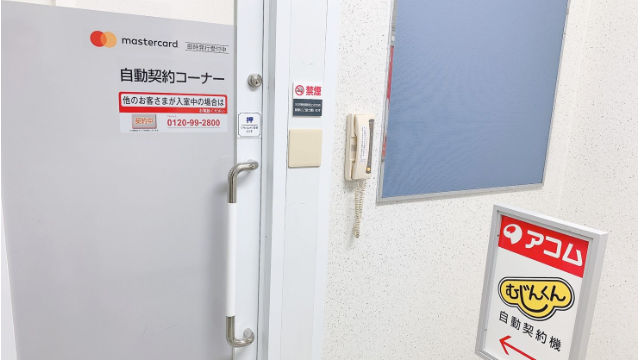

自動契約機に出向きカードを発行すれば手続きが完了

ACマスターカードはアコムの自動契約機で契約、カード発行が可能で本人確認のための必要書類2点が必要です。

収入証明書を提出した人は、収入証明に使った同じ書類が必要です。

既にスマホアプリやWEBで契約を完了している人は、最寄りの自動契約機に行ってスピーカーから聞こえるオペレーターの指示に従ってカード発行をおこないます。

まず、画面から受付開始を押した後会員の人を選択して、名前と携帯電話を入力します。

次に必要書類を本人確認として自動契約機の読み取り箇所に置きますが、本人確認書類が保険証の場合は、もう1点書類の提出が必要です。

自動契約機の場合は、保険証以外の本人確認書類を読み取らせるほうが手間がかかりません。

また、収入証明書を提出した人は必要書類と同じく、収入証明書を読み取り箇所に置きます。

確認はオペレーターの案内で、口頭による本人確認と備え付けのカメラによる顔認証がおこなわれます。

オペレーターの指示に従い、備え付きのマイクで回答や既定の箇所に顔を合わせてください。

最後に契約内容の確認と暗証番号の入力が済むと、契約書類とカードが発行されて手続きが完了します。

自動契約機でのカード発行手続きは30分前後で完了しますが、契約からカード発行までを自動契約機で行う場合は、手続き完了までに最短で1時間程度の時間がかかります。

全ての手続きが終わるまで1時間程度はかかることを考えると、20時までにネット上での手続きを終えておくと自動契約機で発行できます。

自動契約機の営業時間は9時から21時までであり、年中無休で開いています。

電話連絡時に空いてる店舗を、オペレーターに確認するとよいでしょう。

カード取り扱い口からカードが発行されたら、すぐに利用することが出来ます。

ACマスターカードのメリットやデメリットとキャッシング機能について

ACマスターカードはアコムのカードローンであり、キャッシングの機能が付いています。

カードローンやキャッシング機能は取り外しができまんせんが、クレジットカードとして便利に利用できます。

| ご利用限度額(ショッピング) | 10万円~300万円 (キャッシングと合わせて800万円まで) |

|---|---|

| ご利用限度額(キャッシング) | 800万円 |

| リボ払い金利 | 10.0%~14.6% |

| キャッシング金利 | 3.0%~18.0% |

| 返済方式 | 定率リボルビング方式 |

| 締め日 | 毎月20日 |

| 支払い日 | 35日ごと |

ACマスターカードを選ぶ最大のメリットは即日発行に対応していること

数あるクレジットカードの中からACマスターカードを選ぶ時は、どれだけのメリットがあるのかを確認しましょう。ACマスターカードのメリットを詳しく解説していきます。

自動契約機による即日発行が可能

ACマスターカードの一番のメリットは、急用でクレジットカードが必要になった時にネット上の手続きと自動契約機(むじんくん)を併用すれば、クレジットカードが即日発行されて申し込み当日にカードを利用できることです。

通常のクレジットカードは、申し込みからカードを受け取るまでに1週間以上かかりますが、ACマスターカードは即日発行できるのが大きなメリットです。

契約手続きから発行までの時間も最短1時間程度で終わりますし、ネット上で申し込みから審査、契約までを進められる手軽さもあるので、作りやすいクレジットカードです。

年会費が無料

ACマスターカードは年会費が無料であり、カードを発行しても無理に利用する必要はないので、サブカードとして持っておいても便利です。

Mastercardマークがある店舗なら海外でも使える

ACマスターカードの国際ブランドはMastercardなので、世界中の加盟店でACマスターカードが利用できます。

利用金額から0.25%が自動キャッシュバックされる

ACマスターカードは2017年3月から利用特典として、ショッピングで利用した金額から0.25%が自動的にキャッシュバックされるため、10万円の利用で25円が返って来ます。

キャッシュバックされる金額は多くありませんが、利用頻度の多い人や利用金額が大きい人なら嬉しいサービスです。

利用明細書が郵送されない

ACマスターカードの利用明細書は、アコムのインターネット上で確認できるWEB明細となっており、利用明細書が自宅に郵送さることはありません。

利用明細書が自宅に郵送されないため、家族に知られず利用したい人にとってはメリットとなります。

WEB明細ではなく利用明細書を郵送して欲しい場合は、会員ログイン後に交付書面の受取方法登録・変更をおこなうことで自宅や勤務先に利用明細書を郵送してもらえます。

ACマスターカードのデメリット!ポイント付与がなく家族カードやETCカードの発行がない

ACマスターカードのデメリットは利用してもポイントが付与されないことや、家族カードやETCカードの紐付けができないです。

ポイントが付かない

ACマスターカードはショッピングなら0.25%のキャッシュバックを受けられますが、他の特典はありません。

他のクレジットカードはショッピング枠を利用する度にポイント付与されるだけでなく、ポイント還元率も高く設定されています。

クレジットカードの主な用途がショッピング枠であれば、ポイントが付与されないのはデメリットとなります。

ETCカードや家族カードの紐付けができない

クレジットカードの中には、高速道路の料金所で使えるETCカードを追加で申し込めますが、ACマスターカードはETCカードの追加は不可です。

他にも配偶者や子ども(18歳以上)がいる場合、審査なしで発行できる家族カードを追加できるクレジットカードもありますが、ACマスターカードは発行できません。

ACマスターカードは、上記2つのカードを追加できないので完全に個人用のクレジットカードとして利用するしかありません。

ETCカードや家族カードが欲しいという人は、別のクレジットカードを検討しましょう。

ACマスターカードの支払いはリボ払いのみ|使いすぎには注意しよう

ACマスターカードを利用する際に注意しないといけないのは、支払い方式がリボルビング払い(リボ払い)のみになっていることです。

リボ払いは、他のクレジットカードの支払いとは異なる支払い方法です。

人によってはリボ払いのほうが、使いやすいこともあります。

しかし、リボ払いの仕組みがわかっていないと、大きなデメリットが生じることもあります。

リボルビング払いのメリットとデメリット

リボ払いとは利用金額に応じて、少額設定された返済額を毎月支払っていく返済方式です。

例えば、10万円の買い物した場合で翌月以降に10万円を一括もしくは分割で支払うのに対し、リボ払いは月5,000円を複数回にわたり返済が可能です。

リボ払いは、通常の支払い方式に比べて返済が長期化するため、返済総額が増えてしまいます。

ACマスターカードの場合、ショッピングで利用した分は1回払いを指定しないと自動的にリボ払いとなります。

参照元:クレジットカード利用時の注意点(支払い方法) – アコム公式サイト

ただし分割払いができない店舗でもリボ払いが利用できるため、大きな金額を利用しても支払えるのはメリットです。

ACマスターカードの申し込みや審査は比較的簡単で利用しやすい

ACマスターカードはすぐに利用できることは魅力ですが、契約するには申し込み条件を満たした上、審査に通らなくてはなりません。

- 20歳以上69歳以下であること

- 安定した収入があること

ACマスターカードは学生の人であっても、20歳以上でアルバイトやパートをしている人なら利用できます。

安定した収入の考え方

会社から毎月、給料をもらっている人なら安定した収入と判断されます。

アルバイトやパートであっても、1日でも勤務実績があれば申し込みできます。

専業主婦(夫)の人は本人の収入とみなされず、安定した収入として判断されません。

学生の場合、大学生や専門学校生でアルバイトをしている人なら、ACマスターカードが発行できます。

アコムの在籍確認は個人名で会社に電話が掛かってくる

ACマスターカードは、審査を実施する過程で在籍確認があります。

在籍確認とは、申し込み時に入力した勤務先に電話で確認することです。

審査において在籍確認は、本人に返済能力があることも確認するために実施されます。

電話連絡で聞かれることは、在籍の有無のみであるため、他に聞かれることはありません。

申込者本人が電話に出られなくても、会社側で電話を対応した人から在籍の確認ができれば審査は終了します。

申込者の在籍確認を電話対応した勤務先の人から、不在や外出しているとアコムが在籍確認できたと判断します。

ACマスターカードに申し込んだ時、会社が休日で誰も電話に出られなかったり、そもそも会社が個人宛の電話は取り次いでいなかったりした場合でも即日発行できないわけではありません。

申し込み後、オペレーターとの電話のやり取りで在籍確認ができない意図を伝えると、書類で在籍確認を対応してくれる場合もあります。

電話で実施される在籍確認の代わりとなるのは、源泉徴収や保険証など会社に勤務していることが証明できる書類です。

勤務先を確認する書類も、スマホアプリやWebアップロードで提出できます。

ACマスターカードの審査に落とされる人とは?

ただし、申込条件と在籍確認の2つに問題がなくても審査に通らない可能性があります。

それは、過去のクレジットカードやローンの取引を記録しているクレジットヒストリー(クレヒス)で事故情報が載っている人です。

事故情報は支払い遅延をしたことで警告や利用停止などを受けた記録で、この情報を含めてクレヒスは全てのクレジットカード・カードローン会社で共有されています。

そして、クレヒスに事故情報がある人はブラックリストに載っている状態となり、返済能力に対する信頼が無いと判断されます。

ACマスターカードの審査でも、このクレヒスの事故情報は審査の過程で参考にされますので、ブラックリストに載っている場合はカード発行ができません。

審査をスムーズに進めて貰うためには

クレヒスに問題がなく、全ての条件が整っているならACマスターカードの審査は最短30分で終わります。

審査を最短で終わらせて貰うにはお申し込みで入力する項目を埋められるだけ埋めておくことがコツになります。

情報の精度が高いと審査担当がスムーズに判断できるので、任意となっている項目でも入力できる項目は全て埋めておいてください。

3秒診断なら3つの情報をいれるだけで借り入れの可否を判断してくれる

アコムの公式サイトにある3秒診断のツールは、以下の情報を入力することで借り入れの可否を判断してくれます。

- 年齢

- 年収(総支給額)

- 他社の借入状況

入力した情報は本審査で判断される基準になるため、3秒診断で借り入れ不可と判定された場合は審査に落ちる可能性が高くなります。

なかでも他社の借入状況はカードローンやキャッシングの借り入れが該当し、借り入れの多い場合は審査に通らない可能性があります。

実際、3秒診断に入力する条件を変更した結果、表示された内容は下記のとおりです。

| 年齢 | 年収 | 他社借入OKライン |

|---|---|---|

| 30歳 | 350万円 | ○ 116万円 × 117万円 |

| 22歳 | 100万円 | ○ 33万円 × 34万円 |

| 60歳 | 600万円 | ○ 199万円 × 200万円 |

| 40歳 | 72万円 | ○ 23万円 × 24万円 |

基本的に他社借り入れがなければ、いずれの条件でも借り入れが可能と判断されました。

反対に借り入れ可能と判断されなかったのは、年収に対して他社借り入れ額が3分の1以上ある場合です。

年収600万円であれば、他社の借り入れが200万円以上あると審査に通りません。

ACマスターカードの審査に落ちたくない人は、他社の借り入れ状況を確認しておきましょう。